|

◈ 모든 사업자는 종합소득세 확정신고를 하여야 합니다.

▸2018년에 사업소득(부동산임대 소득 포함)이 있는 모든 사업자는 다른 종합소득과 합하여 5월 중에 납세지(주소지) 관할세무서에 신고하여야 합니다.

* 종합소득 : 이자소득, 배당소득, 사업소득(부동산임대업 포함), 근로소득, 연금소득, 기타소득

▸2018년 중에 폐업하였거나 적자가 난 경우, 납부 또는 환급받을 세액이 없는 경우에도 꼭 신고하여야 합니다.

◈ 장부에 의해 계산된 실질소득으로 신고하여야 합니다.

▸모든 사업자는 사업과 관련된 모든 거래사실을 세금계산서 등 증명서류를 근거로 장부에 기록하여 계산된 실질소득에 따라 소득세를 신고하여야 합니다.

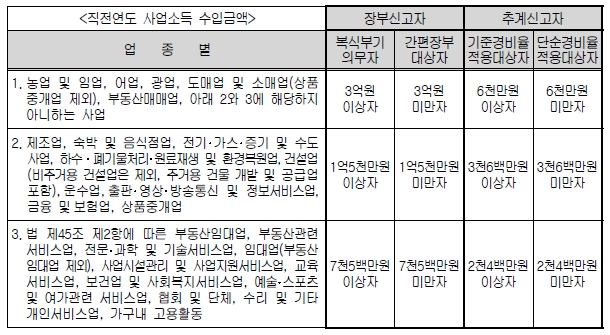

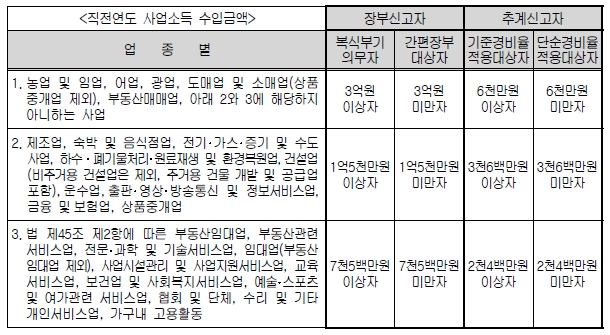

▸직전연도(2017년) 사업소득(부동산임대업 포함)의 수입금액(매출액)이 일정금액

미만인 사업자(욕탕업은 1억5천만원 미만인 사업자)는 간편장부에 기록하여 계산된 실질소득에 따라 소득세를 신고하여야 합니다.

* 다만, 의사, 약사, 변호사, 법무사, 건축사 등 전문직사업자는 반드시 복식장부를 기록하여야 합니다.

* 해당되는 업종이 2 이상인 경우에는 수입금액이 가장 큰 업종의 수입금액 기준으로 환산하여 판단합니다.

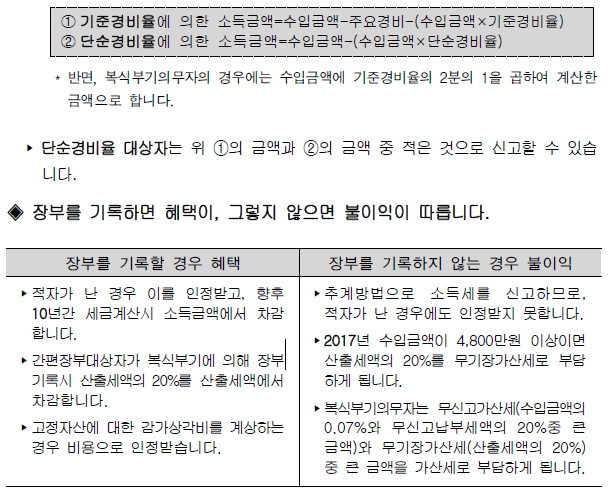

◈ 장부가 없으면 기준(단순)경비율로 소득금액을 계산할 수 있습니다.

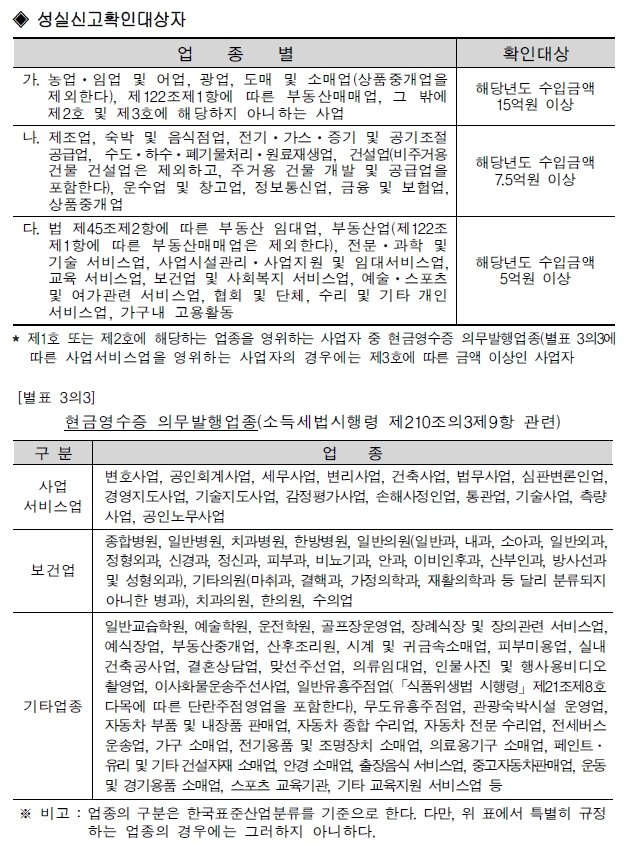

▸기준경비율 대상자와 단순경비율 대상자는 직전연도(2017년) 사업소득(부동산 임대업 포함)의 수입금액(매출액)을 기준으로 판단합니다.(위 표 참고)

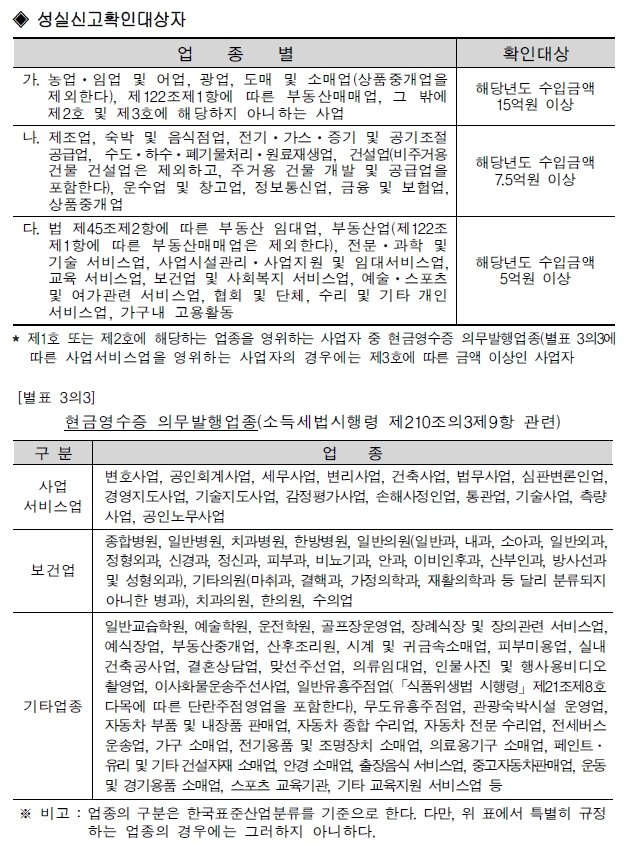

* 다만, 전문직사업자, 현금영수증가맹의무자 중 미가입자, 현금영수증 등 상습발급거부자는 단순경비율을 적용할 수 없습니다.

* 또한, 신규사업자 중 당해과세기간 수입금액이 일정규모이상(복식부기의무기준)에 해당하는 경우에도 단순경비율을 적용할 수 없습니다.

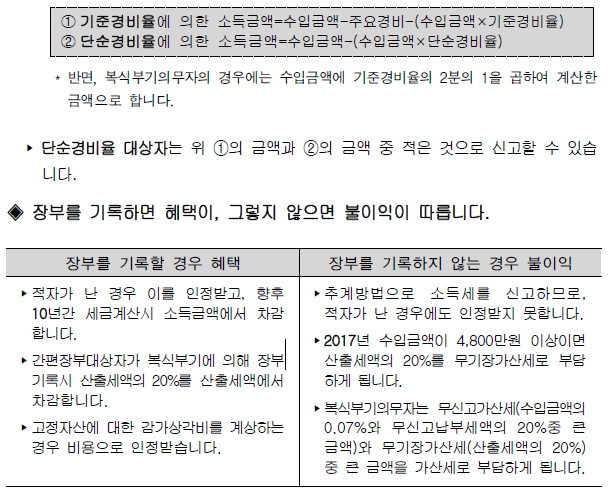

▸기준경비율 대상자는 다음 ①의 금액과 ②×3.2배(간편장부대상자는 2.6배)의 금액 중 적은 것으로 신고할 수 있습니다.

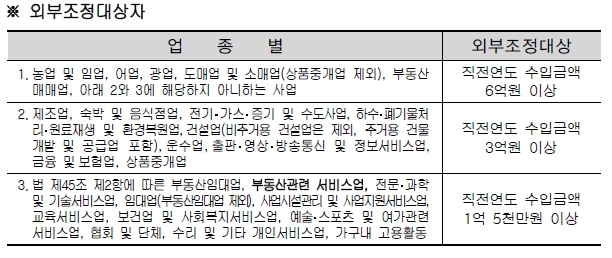

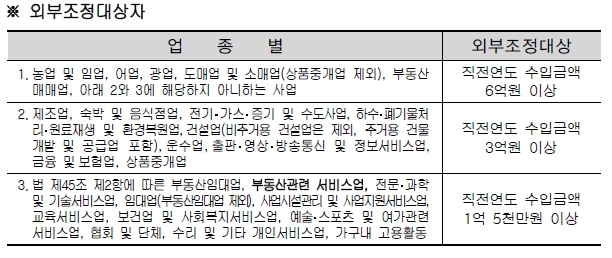

◈ 외부조정대상자가 자기조정으로 신고한 경우와 복식부기의무자가 간편장부 신고 또는 소득금액을 추계 신고한 경우에는 무신고로 간주되어 각종

불이익*이 있으니 기장의무 등을 다시 한번 확인하여 주시기 바랍니다.

* 무신고가산세 부과, 조세특례제한법의 각종 세액공제 및 감면배제, 추계시 기준경비율 1/2적용

◈ 종합소득세의 납부기한과 환급시기

▸종합소득세 납부기한은 5월 31일입니다.(성실신고확인서제출자는 6월 30일 다만, 공휴일, 토요일 등인 경우에는 그 다음날)

* 납부할 세액이 2천만원을 초과하는 경우에는 50% 이내의 금액을, 1천만원을 초과하는 경우 에는 초과분을 2019. 7. 31.까지(성실신고확인서제출자는 2019. 9. 2.) 분납할 수 있습니다.

▸종합소득세 환급금은 6월 30일 이후에 확정신고서에 기재한 계좌(환급세액이 2천만원 이상인 경우에는 계좌개설신고서로 신고한 계좌)로 지급됩니다.

◈ 지방소득세의 납부기한과 환급시기

▸지방소득세 납부기한도 5월 31일입니다. (성실신고확인서 제출자는 6월 30일. 다만, 공휴일․토요일 등인 경우에는 그 다음날)

▸지방소득세 환급금은 각 시‧군‧구에서 8월 21일 이후에 지급됩니다.

◈ 납세자의 신고안내문을 전산으로도 제공하고 있습니다.

▸신고유형별로 납세자의 수입금액, 기준경비율, 소득공제 등이 수록된 맞춤형 개별 신고안내문을 홈택스 My NTS에서 제공하고 있으며 출력도 가능합니다.

▸신고안내문에는 개인 과세정보가 수록되어 있어 공인인증서로 본인 여부가 확인 되어야 제공되고 있습니다.

[이 게시물은 조세일보님에 의해 2019-05-22 15:10:51 2018년 귀속 종합소득세 가이드에서 복사 됨] |